2023年9月11日

Q.インボイス制度とは、どのような制度?

目次

Q. インボイス制度とは、どのような制度でしょうか。

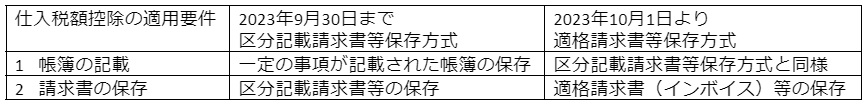

A. 日本の消費税制度では、課税事業者は、課税売上について徴収した消費税から、課税仕入について支払った消費税を控除し、差額を税務署に納付します。課税仕入にかかる消費税を課税売上にかかる消費税から控除することを「仕入税額控除」と言いますが、仕入税額控除の適用を受けるには、①一定の事項が記載された帳簿の保存、並びに②一定の事項が記載された請求書の保存、の2つの要件を満たす必要があります。このうち、②の一定の事項が記載された請求書の保存に関し、2023年10月1日より、適格請求書(インボイス)を保存していることが仕入税額控除の要件となります。

Q. インボイス制度は、どのような背景により導入されたのでしょうか。

A. 2019年10月1日に消費税率を10%に引き上げた際、消費者への影響を抑えるため、食品などの一部の品目について8%の軽減税率が適用されることになりました。これにより、消費税は、品目によって標準税率または軽減税率の異なる税率が適用され、制度がより複雑になりました。そこで、消費税の納税額が正しく計算されるように、税率や税額を明記した請求書の発行を義務づけるようにしたのがインボイス制度です。

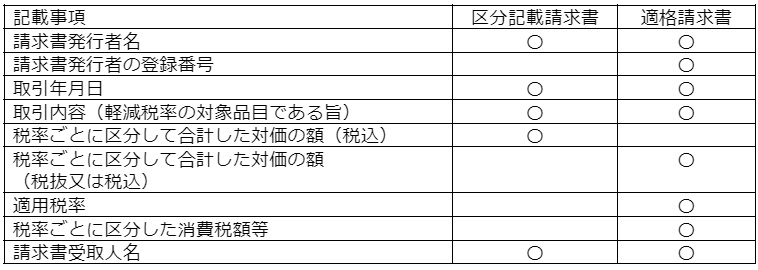

Q. 区分記載請求書と適格請求書に記載が求められる内容は、どのように異なりますか。

A. 適格請求書には、区分記載請求書に追加して、登録番号、適用税率、税率ごとに区分した消費税額の記載が求められます。

適格請求書を発行するには、消費税の課税事業者であるだけでなく、適格請求書発行事業者として税務署に登録し、登録番号を適格請求書に記載しなければなりません。適格請求書発行事業者として登録していない取引先から消費税が課税された請求書を受け取った場合、支払った消費税は仕入税額控除の対象になりません。

Q. シンガポールの会社が、日本のインボイス制度に関して注意することはありますか。

A. インボイス制度は、日本の消費税に関する制度ですので、シンガポールの会社が日本で消費税の対象となる取引を行い、課税事業業者にならなければ、関係ありません。

消費税の対象となる取引とは、例えば、日本国内での物品の販売や貸付、日本国内で行われるサービスの提供などです。これらの課税対象取引を行い、かつ年間の売上高が1千万円以上である場合は、課税事業者として消費税を納付するだけでなく、適格請求書発行事業者として登録し、適格請求書を発行する必要が生じます。

また、電子書籍・音楽・広告の配信など、日本国外の事業者が日本の消費者などにインターネット等を介して提供するサービスの売上が年間1千万円を超える場合、当該事業者は、日本で登録国外事業者として登録し、消費税を申告・納税する必要がありますが、この登録は、2023年10月1日より自動的に適格請求書発行事業者としての登録に移行されます。これらの国外事業者も、2023年10月1日より適格請求書を発行する必要があります。