2021年4月16日

Q.【2021年度予算案】一般企業に関連するポイント解説

2021年2月16日に発表された今年度シンガポール予算案に盛り込まれた政策のうち、主に一般企業に関連があるものについて解説します。新型コロナウィルスに関連する予算としては、検査・ワクチン接種・隔離施設などの公衆衛生に48億Sドル、雇用・就業支援に50億Sドル、航空業・観光業などの特定業種の支援に12億Sドル、合計110億Sドルが充てられています。

雇用・就業支援政策

雇用支援制度 Job Support Scheme (JSS)

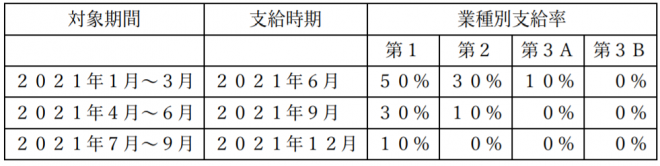

従業員の雇用を維持するために昨年度予算案にて導入されたJSSは、対象業種を絞って2021年9月まで継続されます。2021年に関する支給は以下の表の通りで、シンガポール国籍および永住権者の従業員の月額総賃金のうち4,600Sドルまでが支援の対象となる点は従来通りです。2021年1月より、第3業種のうち新型コロナウィルスによる影響が少ない一部の業種(生物医学、情報通信、スーパーマーケットなど)は第3B、それ以外の業種は第3Aに細分化されました。

賃金還付制度 Wage Credit Scheme (WCS)

シンガポール国籍の従業員の賃金底上げを奨励するWCSについても、2021年まで適用が延長されます。2018年の平均月額総賃金を基準として、月額総賃金が前年より50Sドル以上ずつ昇給した場合、2021年までの累計昇給額の15%が支給されます。対象となる月額総賃金の上限が5,000Sドルである点は2020年と同様です。

雇用促進インセンティブ制度 Job Growth Incentive Scheme (JCI)

JCIは、2020年9月から2021年2月までの期間にシンガポール国籍または永住権者(ローカル従業員)を新規採用し、かつ一定の要件を満たす場合、当該従業員の月額総賃金のうち5,000Sドルまでの25%(40歳未満)または50%(40歳以上または障がい者)について最長1年間にわたり助成金が支給される制度で、2020年8月に導入されました。今年度予算案では、2021年3月から2021年9月までの新規採用について、月額総賃金の限度額を6,000Sドルに引き上げて適用することが発表されました。助成金の支給を受けるには、2021年2月において月額総賃金1,400Sドル以上の在籍ローカル従業員数を基準として、新規採用後のローカル従業員数がそれより増えていなければなりません。また、2021年2月に在籍するローカル従業員がその後に退職した場合、退職者の比率に応じて支給額が減額されます。

研修生受入制度

SGUnited Traineeship (SGUT)

SGUnited Mid-Career Pathway Programme – Company Attachment (SGUP-CA)

SGUTおよびSGUP-CAは、シンガポール国籍または永住権の求職者を研修生として受け入れ、一定期間にわたり実地研修を行う会社に対し、研修生に支給される手当の80%以上を政府が負担するという制度です。このうち、SGUTは2019年から2021年に教育機関を卒業または卒業後に兵役を終了した新卒者を対象とし、SGUP-CAは就労経験がある中堅職者を対象としています。2021年4月1日から2022年3月31日までに開始される研修については、期間を最長6ヵ月に短縮し、かつ研修生の手当の金額を引き上げて継続されることになりました。研修生の受け入れを希望する会社は、以下の要件を満たす必要があります。

•シンガポールで登記または設立された会社であること

•2022年3月31日までに開始される4~6ヵ月間の研修・実習を提供すること

•研修生の実務能力の向上に直結する明確な研修の内容および計画(プログラムマネージャーによる承認が必要)を提示すること

•研修期間中、研修生の手当について20%を限度として負担すること

| 対象研修生 | 研修生に支給される月額手当 | 政府負担 | |

| SGUT | 大卒 | 1,800Sドル ~ 2,500Sドル | 80% |

| ポリテクニック卒 | 1,700Sドル ~ 2,100Sドル | 80% | |

| ITE卒 | 1,600Sドル ~ 1,800Sドル | 80% | |

| SGUP-CA | 40歳未満 | 1,600Sドル ~ 3,000Sドル | 80% |

| 40歳以上 | 1,800Sドル ~ 3,800Sドル | 90% |

税制改正 ― 法人税

法人税の税率および税額控除

2021賦課年度(2020年に終了した会計年度)について、法人税の標準税率は17%、部分免税の適用は課税所得のうちの最初の20万Sドルまでで、特に変更はありません。2020賦課年度まで毎年続いた税額控除は、2021年賦課年度に関しては適用がありません。これは、税額控除を適用しても赤字に陥っている企業にとっては支援にならないとの判断によるものです。

欠損金繰り戻し控除

昨年度予算案において、欠損金繰り戻し控除に関し、2020賦課年度に生じた欠損に限り、10万Sドルを限度として過去3賦課年度の課税所得と相殺可能とする措置が発表されましたが、この措置は1年延長され、2021賦課年度に生じた欠損についても同様に、10万Sドルを限度として過去3賦課年度の課税所得と相殺することができます。

設備・機械の加速償却

昨年度予算案において、2020年に終了する会計年度に取得した設備・機械について、通常認められている3年の加速償却より短い2年(2021賦課年度に75%、2022賦課年度に25%)の加速償却を認める措置が発表されましたが、2021年に終了する会計年度に取得した設備・機械についても同様に、2022賦課年度に75%、2023賦課年度に25%の2年の加速償却を選択することができます。

内装工事費用の加速償却

昨年度予算案において、産業用建物以外の事務所・店舗等の内装工事費に関して3年間につき累計30万Sドルを限度として認められる税務上の償却について、2020年に終了する会計年度に発生した費用に関しては、3年間の累計償却額が30万Sドルを超えないことを要件に2021賦課年度に全額償却を認める措置が発表されましたが、2021年に終了する会計年度に発生した内装工事費についても同様に、3年間の累計償却額が30万Sドルを超えないことを要件に2022賦課年度に全額償却を選択することができます。

国際化制度による倍額控除

国際化制度は、シンガポールの会社による海外事業の拡大を促進する制度で、所定の費用について2倍額を損金算入することができ、そのうちの一部は年間15万Sドルを限度としてシンガポール企業庁またはシンガポール観光局の事前許可を得ずに控除することができます。2021年2月17日より、以下が当局の事前許可を得ずに控除できる費用に追加されました。

•シンガポール企業庁に認定されたバーチャル展示会の出展費用

- 出展に際して主催者から請求される所定の費用

- マーケティング・コラテラルや販促ツールなどの作成費用

- バーチャル展示会に来訪した海外の潜在顧客への資料・サンプルの送料

•シンガポール企業庁に認定された商品・サービス証明書(ISO、オーガニック認証など)の取得費用

•海外での広告・販促キャンペーン費用

•海外市場向けのパッケージデザイン費用

•国内の認定された業界誌における広告費用

税制改正 ― 商品サービス税(GST)

GSTの税率

今年度予算演説では、現況を鑑み2021年中にGSTの税率引き上げを行うことはないとの話がありましたが、2022年から2025年のいずれかのタイミングで税率が引き上げられることは避けられないと思われます。

少額輸入品およびデジタルサービス以外の輸入サービスへの課税

現行では、オンラインショップで購入した商品など、海外から郵便や航空宅急便で送られてくる商品について、商品のCIF価額が400Sドル以下の場合は免税とされていますが、2023年1月1日より、これらの輸入品も課税の対象となります。

また同様に、海外の事業者がシンガポールでGST事業者として登録していない顧客に対して提供するデジタルサービス以外のサービス(オンラインで提供される塾・家庭教師、カウンセリングなど)についても2023年1月1日より課税の対象となります。これにより、海外からこれらの商品やサービスをシンガポールでGST事業者として登録していない顧客に供給する事業者は、内国歳入庁(IRAS)に海外事業者として登録し、GSTを納付する義務が生じる可能性があります。また、これらの商品やサービスを購入した国内の顧客のうち、リバースチャージ制度による申告義務がある者は、これらの商品やサービスの購入についてGSTの申告に含めなければならなくなります。