2020年3月26日

BUDGET 2020 ~2020年度 シンガポール予算案~

2020年2月18日に発表されたシンガポール政府の2020年度予算演説のうち、税制改正を含め一般企業に関係がある主な内容について解説します。新型コロナウイルスの感染拡大がシンガポールも含めた世界中の景気に大きな影響を及ぼすことは避けられない状況となってきました。シンガポールの今年度予算案では、これを見据えて企業の資金繰りを支援する政策がいくつも盛り込まれました。また、宿泊業・観光業・運輸業など、その影響が甚大と予測される業種については、追加的な措置も用意されています。

目次

法人税の税率および部分免税

法人税の標準税率は17%のままで変更はありませんが、2018年度の予算演説で発表された通り、2020賦課年度(2019年に終了した会計年度)より、部分免税の対象となる所得が30万Sドルから20万Sドルに縮小されます。

当面の資金繰り支援策

法人税の税額控除

企業の資金繰り支援策の一つとして、2020賦課年度について25%の税額控除(上限15,000Sドル)が適用されます。ちなみに、2019賦課年度の税額控除は20%(上限10,000Sドル)でした。

法人税の分割納付

法人は、決算日から3ヵ月以内に見積課税所得(ECI)を申告することが義務づけられています。このECIの申告を決算日から3ヵ月以内に行い、かつ口座振替(GIRO)による納付を申請している会社は、通常6~10ヵ月の分割払いにより予定納付を行いますが、2020年については納付期間が2ヵ月延長され、最大で12ヵ月の分割納付となります。対象となるのは、2020年2月19日から2020年12月31日までにECIを申告した会社、および2020年2月18日までにECIを申告し、2020年3月に分割納付の引き落としがある会社です。

欠損金繰戻控除制度

前年度の黒字から一転して赤字に陥った会社を支援する制度として、法人の今賦課年度に生じた欠損金について10万Sドルを限度として直前1賦課年度の課税所得と相殺し、法人税の還付を受ける欠損金繰戻控除という制度があります。この制度について、2020賦課年度に欠損が生じた会社は、10万Sドルを限度として直前3賦課年度の課税所得と相殺できることになりました。

キャピタルアローワンス(税務上の減価償却)

景気の減速が進む状況においても設備投資が継続的に行われるように、2020年に終了する会計年度にキャピタルアローワンスの対象となる設備・機械を取得した会社は、通常認められている3年の加速償却より短い2年の加速償却を選択し、2021賦課年度に75%、2022年賦課年度に25%の償却を選択することができます。但し、2年の加速償却を選択した場合、必ず2021賦課年度に償却を開始しなければなりません。

キャピタルアローワンスにおいて加速償却を選択しない場合、償却は初期償却(IA)と年次償却(AA)に分けられ、AAは当該設備・機械の使用開始から定められた年数にわたり定額で償却されます。AAの年数は、現行では設備・機械の種類毎に5、6、8、10、12、16年とまちまちですが、現行12年以下のAAは6年または12年、現行16年のAAは6年、12年、16年の何れかの年数を選択できるようになります。新しいAAの年数は、2022年に終了する会計年度またはそれ以後に取得した設備・機械、もしくは2021年に終了する会計年度までに取得し2022賦課年度にキャピタルアローワンスの控除が開始されていない設備・機械に適用されます。

内装工事費用

産業用建物以外の事務所や店舗などの内装工事費用は、キャピタルアローワンスの対象となっていませんが、2008年度の税制改正以後、所得税法第14Q条により3賦課年度にわたる定額償却が認められるようになりました。ただし、当該費用が最初に発生した年から3年毎に区切って償却の限度額が設定されており、現行では3年間で30万Sドルが上限とされています。この制度について、2020年に終了する会計年度に新たに発生した内装工事費用に限り、3年間の償却合計額が30万Sドルを越えないことを要件として、2021賦課年度に全額償却を選択することができます。

就業支援制度

景気の先行きが不透明な中で雇用の安定を担保する政策として、就業支援制度が導入されます。2019年10月から12月までの3ヵ月間にシンガポール国籍および永住権を有する従業員に支給した賃金に対し、8%(対象となる月額総賃金の上限3,600Sドル)が助成金として支給されます。助成金は、CPF拠出金の記録に基づいて計算され、2020年7月31日までにIRASより支払われます。

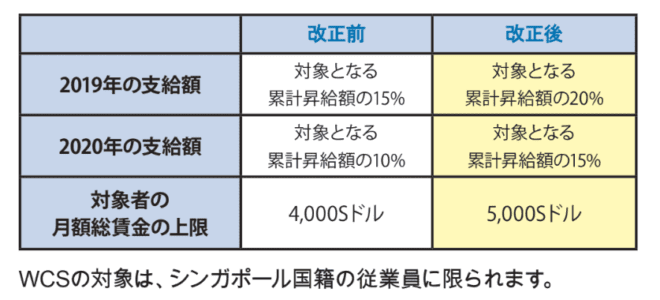

賃金還付制度(WCS)

WCSは、生産性の向上により増加した収益を従業員と分かち合うように2013年度予算案で初めて導入され、その後2015年度および2018年度予算案において適用の拡大が発表されました。今年度予算案では、2018年に発表された内容のうち、2019年および2020年分の支給について、以下のような改正がありました。

宿泊業・観光業・運輸業・飲食小売業に関する追加措置

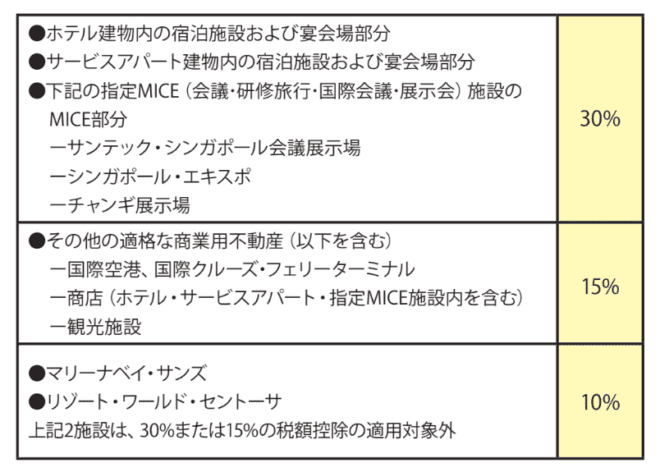

商業用建物にかかる不動産税の税額控除

新型コロナウイルスの影響が特に大きい業種に対する支援策として、2020年1月1日から2020年12月31日まで、下記の適格な商業用建物にかかる不動産税について、税額控除が適用されます。

上記の施設のうち、住居・工業・農業の目的、あるいは事務所・ビジネスまたはサイエンスパーク・給油所に使用される部分については、税額控除は適用されません。

観光業に対する一時つなぎ融資制度(TBLP)

観光業に携わる企業の資金繰りを支援するため、下記の事業を営む会社に対し、当該制度に参加する金融機関から100万Sドルを限度として年利5%の融資が提供されます。

●認可ホテル運営業

●行楽施設運営業

●認可旅行代理店業

●クルーズターミナル運営業およびクルーズ船における中核サービス事業者

●施設運営業、イベント開催業、MICEにおける中核サービス事業者

●観光バス運営業および川船運営業

当該融資が最終的に回収不能となった場合、政府は金融機関に対しその損失の80%を負担します。TBLPは、2020年3月に開始され、2021年3月まで利用することができます。なお、この制度は、シンガポール国籍または永住権を有する究極の個人株主が株式の30%以上を保有することが要件となります。

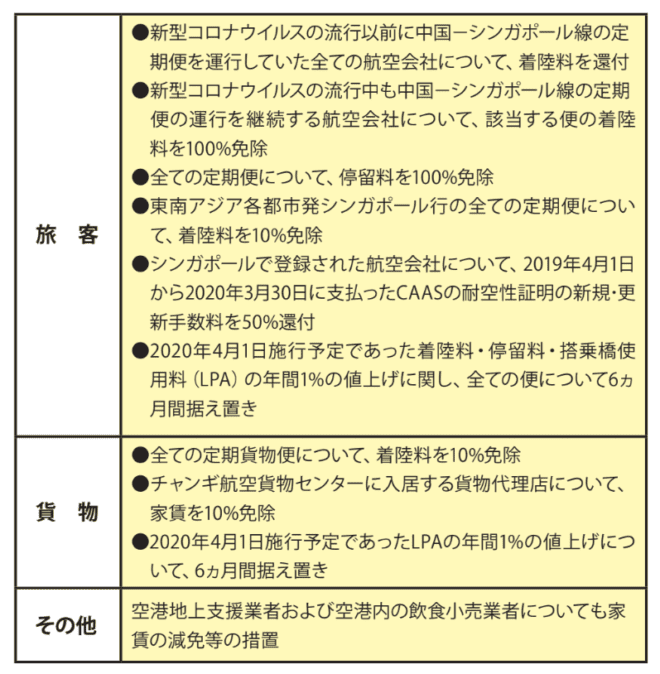

航空業

シンガポール民間航空監督庁(CAAS)およびチャンギ空港グループ(CAS)は、6ヵ月間にわたり以下の減免制度を導入するとしています。

港湾税の減額

海事港湾庁(MPA)は、停泊が5日以内のクルーズ船および近海フェリー、ならびに旅客ハーバークラフトについて、2020年3月1日から2020年8月31日まで港湾税を50%減額します。

政府が所有・管理する施設の家賃免除

国家環境庁(NEA)は、管理するホーカーセンターおよび市場の入居者に対し、1ヵ月分の家賃相当額を免除する(最低免除額200Sドル)と発表しました。また、その他の政府機関も、それぞれ管理する建物の入居者に対し、半月分の家賃相当額を免除するとしています。家賃の免除は、建物のうち住居・工業・農業用の目的、あるいは事務所・ビジネスまたはサイエンスパーク・給油所に使用される部分には適用されません。

中高年の雇用促進

定年および再雇用年限

高齢者が経済的に安定した生活を送れるように、2022年7月1日施行にてシンガポールの法令上の定年および再雇用年限が改正され、定年は現行の62歳から63歳に、最雇用年限は現行の67歳から68歳に引き上げられます。更に、2030年までに定年65歳、再雇用年限70歳に引き上げられることが発表されています。

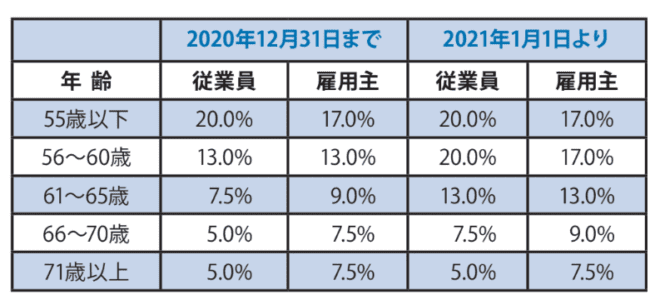

中央積立基金(CPF)の拠出率

定年の延長に伴い、56歳以上の従業員に関するCPFの拠出率についても、2021年1月1日より下記のように引き上げられます。

その他の中高年の雇用に関する政策

中高年の雇用を促進するため、以下の4つの制度が導入されます。

●中高年雇用助成金(SEC)

2021年1月1日から2022年12月31日まで、55歳以上かつ月額総賃金4,000Sドル以下のシンガポール国籍の従業員について、賃金の一定率(年齢により1~8%)を助成金として支給

●CPF拠出負担緩和措置

2021年1月1日から2021年12月31日まで、56歳以上の従業員に関するCPF雇用主拠出率の引き上げ幅の半分について、助成金として支給

●定年・再雇用延長早期導入補助金

2020年7月1日から2023年6月30日まで、法定より高い定年および再雇用年限を採用する企業に補助金を支給

●パートタイム再雇用補助金

2020年7月1日から2023年6月30日まで、希望する従業員にパートタイムによる再雇用を認める企業に補助金を支給

その他

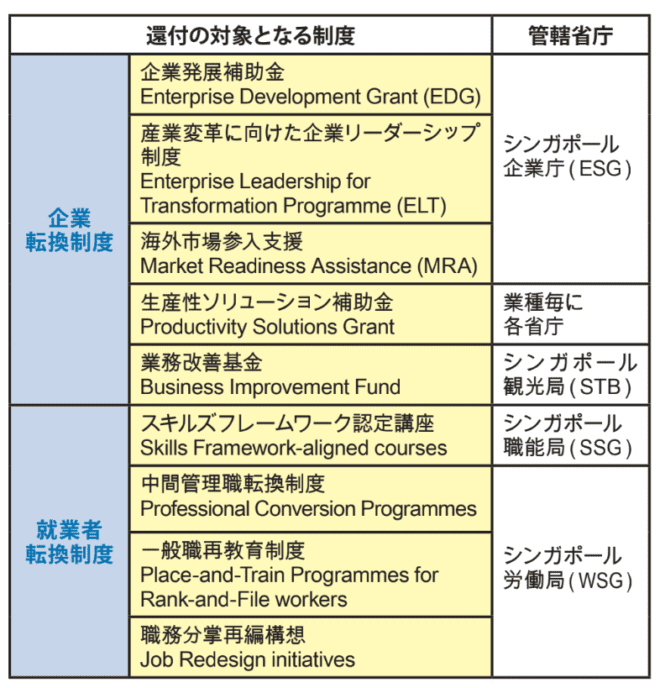

スキルズフューチャー企業還付制度(SFEC)

第四次産業革命による就業構造の変化に対応し、企業が従業員の再教育や配置転換をスムーズに行えるよう、SFECが支援する下記の制度に基づく支出について総額10,000Sドルかつ費用の90%を限度として還付を受けられます。但し、就業者転換制度を利用した従業員の再教育や技能向上を奨励するため、企業転換制度による還付は10,000Sドルのうちの7,000Sドルまでとされます。適用要件は、2020年6月末、9月末、12月末、2021年3月末の何れかの時点において過去12ヵ月間の技能開発税(SDL)の納付額が750Sドル以上であり、かつ当該12ヵ月の各月において3名以上のシンガポール国籍または永住権を有する従業員を雇用している会社です。2020年4月1日以後に申請された下記の何れかの制度に関して発生した支出で、2023年6月30日まで還付申請が提出されたものが対象となります。還付は、2021年4月1日以後に為されます。

商品・サービス税(GST)

GSTの標準税率については、新型コロナウイルスの流行による景気の状況を鑑み、2021年まで据え置かれることが約束されました。しかし、2018年度予算案で発表された通り、2025年までには現行の7%から9%に引き上げることが予定されています。

GSTに関しては、2020年1月1日より、シンガポールでデジタルサービスを供給する国外の事業者にGSTへの登録および納付を義務づける海外事業者登録制度(OVR)、ならびにシンガポール国外の事業者からサービスの供給を受ける所定のシンガポールの事業者に当該サービスに関するGSTの申告および納付を義務づけるリバースチャージ制度(RC)が施行されています。自社やその関係会社がこれらの対象になっていないかどうか、確認する必要があります。

シンガポール最大手の法人秘書業務会社Tricorのジャパンデスクとして、日系企業のシンガポールでの活動を支持。